この動画の内容をまとめた資料のダウンロードはこちらからできます↓

資産運用において「安定したリターンを狙いたい」「リスクを抑えたい」と考える方にとって、債券投資は知っておいて損しない選択肢です。しかし、日本では株式や投資信託に比べてまだ債券投資の情報が少なく、正しく理解している人は限られています。

本記事では、債券の基本から、実際に投資する際の注意点、さらにはETFや投資信託を使った債券運用の注意点まで解説します。

債券とは?

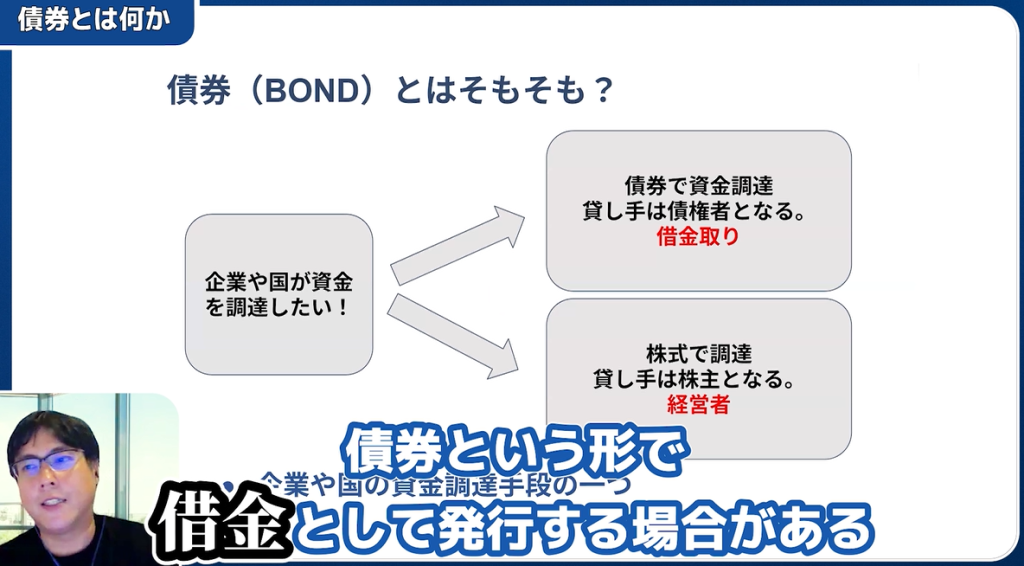

債券とは、国や企業が資金を調達するために発行する「借用証書」のようなものです。債券を購入することで、投資家は発行体(国や企業)にお金を貸し、その対価として定期的な利息(クーポン)を受け取り、満期時には元本が返ってきます。

例えば、「10年満期・年利5%」の債券を100万円購入した場合、毎年5万円の利息を受け取り、10年後には100万円が返還される仕組みです。

株式との違い

債券と株式は、どちらも資産運用の代表的な手段ですが、仕組みとリスク・リターンの特性は大きく異なります。

| 項目 | 債券 | 株式 |

|---|---|---|

| 立場 | 債権者(貸し手) | 株主(出資者) |

| リターン | 固定の利息 | 配当+株価上昇益 |

| 元本返済 | あり(満期時) | なし(株価次第) |

| 優先順位 | 高(破綻時は先に返済) | 低(返済は最後) |

つまり、債券はリスクを抑えた安定収入が期待できる一方で、株式のような大きな値上がり益は見込みづらいのが特徴です。

債券の種類

債券には様々な種類があり、発行体や通貨、利払い方法によって分かれます。

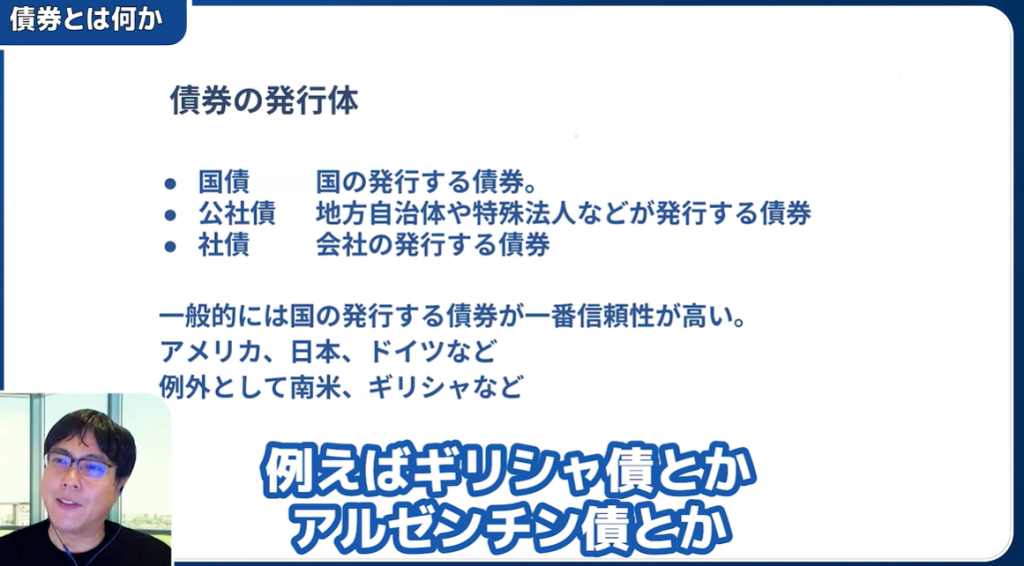

1. 国債

日本国債や米国債など、国が発行する債券です。信用リスクが低く、最も安全性が高いとされます。

2. 地方債・特殊法人債

都道府県や市町村、電力会社などが発行する債券です。比較的安全ですが、信用リスクは発行体により異なります。

3. 社債(企業債)

トヨタやApple、Amazonなど民間企業が発行する債券。発行体の信用力に応じて利回りが大きく変わり、信用格付けも重要な指標となります。

リスクとリターンの考え方

債券は一般的に株式よりも安定的なリターンを期待できますが、完全にリスクがないわけではありません。以下のリスクには特に注意が必要です。

1. 信用リスク

債券の発行体が破綻すれば、元本や利息が返ってこない可能性があります。特に高利回りをうたう社債は、信用度が低く、リスクが高いことを意味します。

2. 金利リスク

市場金利が上がると、既発債券の価格は下がります。特に残存期間の長い債券は価格変動が大きくなる傾向があるため注意が必要です。

3. 為替リスク

外貨建て債券を購入した場合、為替変動によって損失が出る場合があります。

4. 優先順位リスク

同じ企業が発行する債券でも、シニア債(上位債)と劣後債では、破綻時の返済順位が異なります。利回りが高い債券は、劣後債などリスクの高いタイプである可能性があります。

ETF・投資信託を活用した債券投資

近年では、個別債券だけでなく、債券ETFや債券型投資信託を通じて間接的に債券投資を行う方法も普及しています。

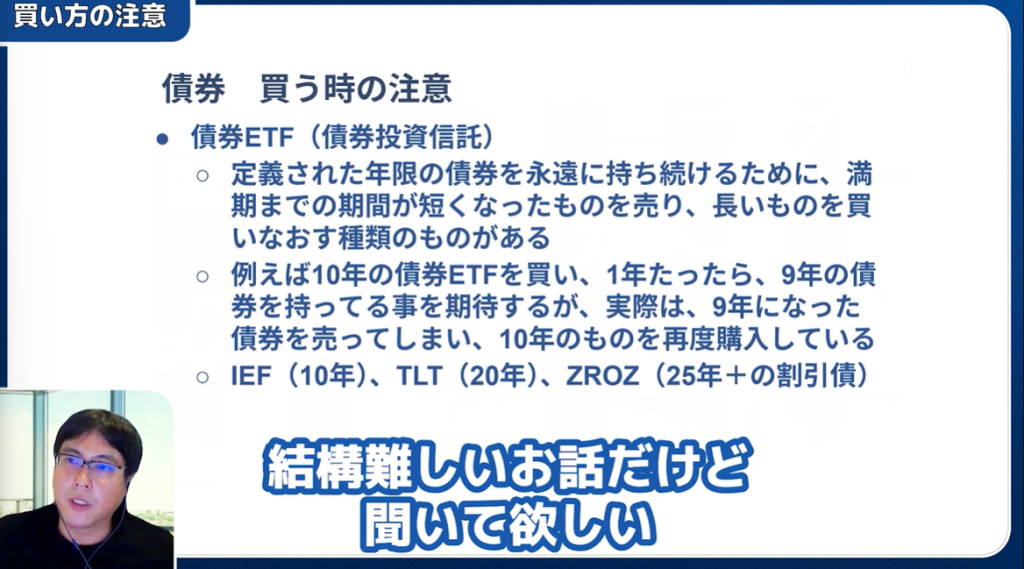

ETFの注意点

「○年満期の債券に投資」とうたうETFでも、実際には満期を迎える前に再投資を繰り返す構造になっている場合があり、価格変動に注意が必要です。常に「本当に満期まで保有するのか」「どのような再投資戦略なのか」を確認しましょう。

まとめ

債券投資は「安全資産」としてポートフォリオに組み込むことで、リスク分散と安定収益の両立を図れる有効な手段です。特に、株式市場が不安定な時期や、将来の金利動向に備える際には、債券の役割は大きくなります。

ただし、高利回りの債券ほどリスクも高く、表面的な金利に惑わされず、発行体の信用格付けや市場環境をしっかり確認することが重要です。ETFや投資信託を活用する際も、構造や運用方針を十分に理解した上で投資しましょう。