この動画の内容をまとめた資料のダウンロードはこちらからできます↓

インフレの理解と資産運用の心構え

インフレとは何か

インフレとは物価が上がる現象ですが、本質的には「お金の価値が下がること」を意味します。

同じ金額で買える物やサービスが減ってしまうため、現金だけを保有していると資産価値は目減りします。日本は長年デフレ傾向にありましたが、近年は物価上昇率が高まり、資産が実質的に減るリスクが現実になっています。

現金で持ち続けることは、インフレ下では最大のリスクです。

物価上昇率以上に資産を増やすためには投資が不可欠。50代・60代からでも、インフレ対策を意識した資産運用を始めることが大切です。

労働収入の限界

労働収入は景気や企業業績に左右され、安定しにくいのが現実です。

特にグローバルなインフレ環境では人件費削減やリストラも起こりやすくなります。そのため、資本収入(株式や不動産からの収入)を得る仕組みを持つことが重要です。

株式投資の特徴

株式がインフレに強い理由

株式会社は借金をして事業を拡大し、利益を再投資して成長を目指します。

インフレでお金の価値が下がる中、価値の下がる現金を借りて活用することは有利になります。

株式は利益成長を通じてインフレに対応できる数少ない資産クラスであり、株主は配当や株価上昇によって利益を享受できます。

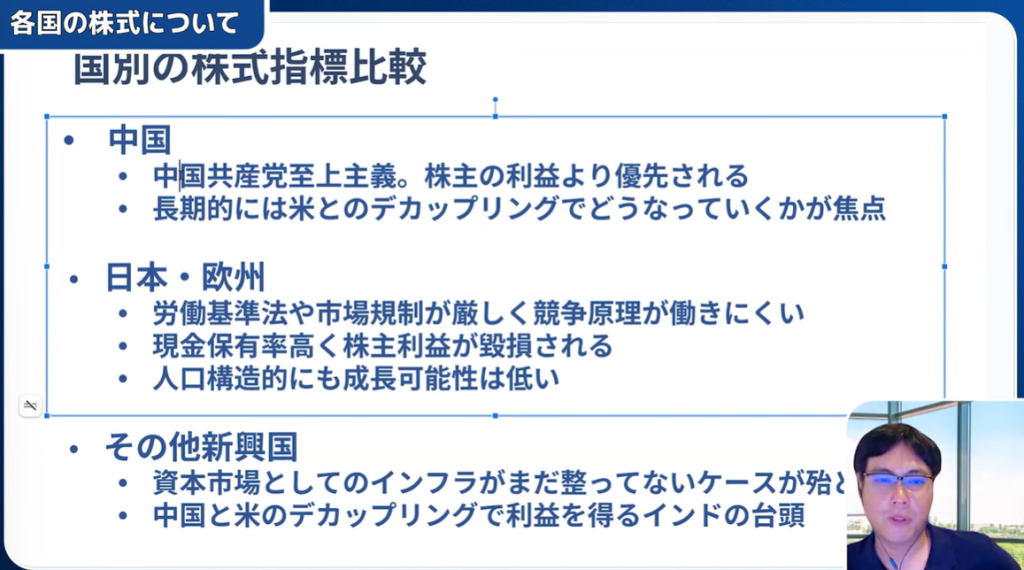

国別の特徴

- アメリカ株:資本市場が効率的でS&P500などのインデックス投資が安定。

- 中国株:政治リスクが高く慎重な判断が必要。

- 日本・欧州株:規制や人口減少の影響で成長余地は限定的。

- 新興国株(ベトナム、タイ、インドなど):成長性は高いが市場の成熟度は低くリスク大。

効率的な株式投資の方法

現在は、S&P500インデックス投資一択

米国の代表的株価指数であるS&P500は、Google、Amazon、Appleなどの大企業を含み、安定性と成長性のバランスが魅力。ETFや投資信託を使えば少額から分散投資が可能で、積立投資に最適です。

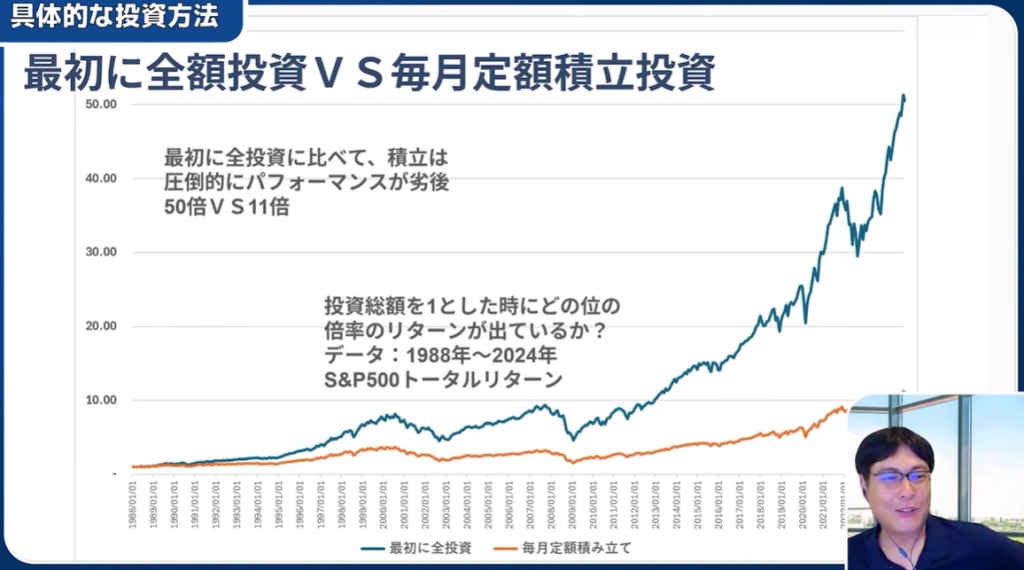

投資タイミングと積立の重要性

一括投資は長期的に有利な場合もありますが、大幅下落のリスクがあります。

毎月一定額を積み立てることで平均取得価格を平準化し、リスクを抑えることができます。また、相場の大きな上昇日を逃すとリターンが減少するため、常に市場に一定の投資を維持することが重要です。

投資信託のコストに注意

投資信託には信託報酬などのコストがかかります。

年間1%の差でも長期では大きな影響になるため、低コストのインデックスファンドを選びましょう。NISAなどの非課税制度も活用して効率を高めます。

50代・60代からの投資哲学

- インフレの現実を理解し、現金資産のリスクを認識する。

- 株式投資を中心に据え、分散投資と積立で安定した成長を狙う。

- 感情的な売買は避け、必要な時に必要な分だけ段階的に売却する。

- 科学的・合理的な判断を積み重ねることで長期的な成果が得られる。

資産運用は生活の一部として取り組み、焦らず、着実に。そして50代・60代からでも遅くはありません。今日が、これからの人生で一番若い日です。合理的な判断で資産運用をぜひしていきましょう。