この動画の内容をまとめた資料のダウンロードはこちらからできます↓

現在、日経平均株価やS&P500が過去最高値を更新し続けており、投資家にとって絶好調な相場が続いています。連日「株価最高値更新!」というニュースが流れる中、多くの投資家が「このまま上昇は続くのか?」という疑問を抱いているのではないでしょうか。

しかし、投資の歴史を振り返ると、まさにこうした絶好調な時期の後に、地獄を見るような大暴落が起こってきました。今回は、そんな避けられない大暴落時に、投資家が絶対にやってはいけない行動について詳しく解説していきます。

なぜ暴落は絶好調な時に起こるのか?

「飛ぶ鳥を落とす勢い」という表現がありますが、まさに株式市場も同じです。過去の大暴落を見てみると、すべて株価が絶好調の時期に起こっているのです。

1929年の世界大恐慌では、株価が90%も下落しました。当時も「永遠に株価は上がり続ける」と多くの人が信じていました。2000年のITバブル崩壊では、「インターネット革命で世界は変わる」と誰もが確信していた時期に、結果的に50%の暴落が起こりました。

なぜこんなことが起こるのでしょうか?それは、好調な時期には楽観論が支配的になり、リスクを軽視する傾向が強くなるからです。「今回は違う」「新しい時代だ」という言葉が聞こえてくる時こそ、実は最も危険な時期なのです。

暴落の真実:一方向ではない激しい値動き

多くの投資家が暴落について誤解していることがあります。それは「暴落は一方向に下がり続ける」という思い込みです。実際の暴落はそんなに単純ではありません。

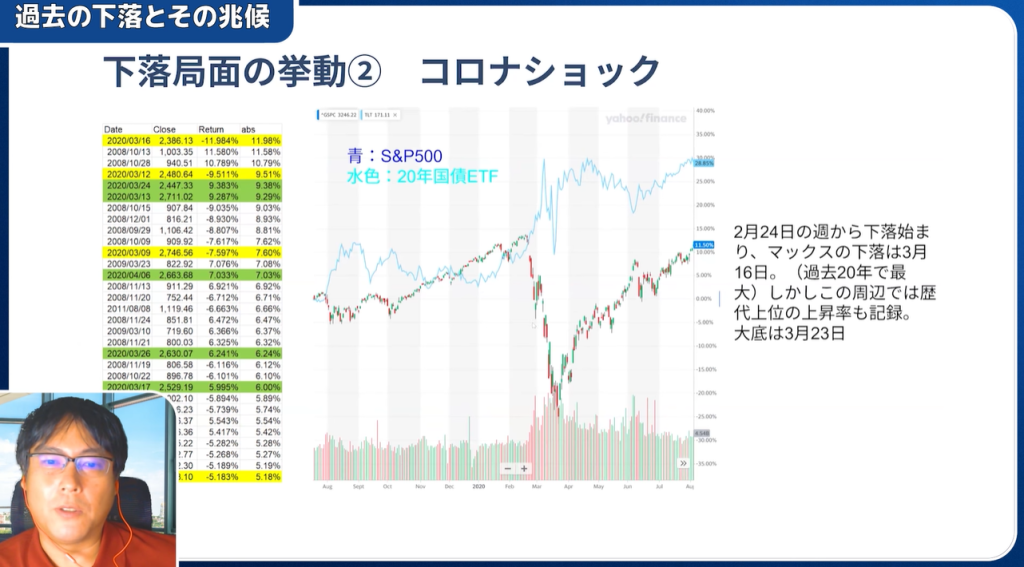

リーマンショック時の実際の動きを見てみましょう。

史上最大級の下落が起こった翌日に、今度は史上最大級の上昇が起こることがありました。まさにジェットコースターのような激しい値動きです。コロナショック時も同様で、赤い下落の日と緑の上昇の日が入り混じり、投資家の心臓に悪い相場が続きました。

この激しい値動きこそが、多くの投資家を翻弄する原因となります。「今度こそ底だ」と思って買ったら更に下落し、「もう耐えられない」と売った直後に大きく上昇する。こんな経験をした投資家は数え切れないほどいるのです。

絶対にやってはいけない行動その1:全資産の売却

暴落時に最もやってはいけないのが、パニックになって全資産を売り払ってしまうことです。

なぜこれが問題なのでしょうか?まず、アメリカの株式市場の長期的な特性を理解する必要があります。S&P500を見てみると、世界大恐慌からオイルショック、リーマンショック、コロナショックまで、すべての暴落から必ず立ち直り、さらに高い水準に到達しています。

つまり、株式市場の基本的な性質は「Long(上昇)」なのです。これは資本主義が続く限り変わらない原則です。全資産を現金化してしまうと、この長期的な成長から取り残されてしまいます。

さらに、現金で保有していると、インフレによって実質的な価値が目減りしていきます。特に現在のような物価上昇局面では、現金の購買力は確実に低下していくのです。

絶対にやってはいけない行動その2:レバレッジ取引

暴落時にレバレッジをかけた取引がいかに危険かは、実際の証券会社の対応を見れば明らかです。

普段は3倍、4倍のレバレッジを許可していた証券会社が、相場が荒れ始めると急に手のひらを返したように「申し訳ございません、今は2倍までしかレバレッジをかけられません」と言ってきます。最悪の場合、強制決済によってポジションを清算されてしまうこともあります。

これは証券会社が意地悪をしているわけではありません。彼らも大きなリスクを抱えることになるため、自己防衛として規制を強化せざるを得ないのです。しかし、投資家にとっては最も困るタイミングでの制限となってしまいます。

だからこそ、普段からレバレッジは控えめにしておくことが重要です。暴落時に慌てふためくよりも、平常時からリスク管理を徹底しておく方が、はるかに賢明な判断と言えるでしょう。

絶対にやってはいけない行動その3:短期トレーディング

「大暴落だ!絶対に下がり続ける!」と考えて、ショートポジションで利益を狙おうとする投資家がいます。しかし、これは非常に危険な行為です。

前述したように、暴落時の値動きは予測不可能なほど激しいものです。「絶対に下がる」と確信してショートポジションを取った翌日に、史上最大級の上昇が起こることがあります。このような激しい値動きの中で、短期的な方向性を当て続けることは、プロの投資家でも極めて困難です。

特に個人投資家の場合、感情的になりやすく、冷静な判断を保つことが難しくなります。「今度こそ」「今回は確実に」といった思い込みが、結果的に大きな損失を招くことになるのです。

では、どうすれば良いのか?ポートフォリオ戦略

ここまで「やってはいけないこと」を説明してきましたが、では実際にどのような行動を取れば良いのでしょうか?

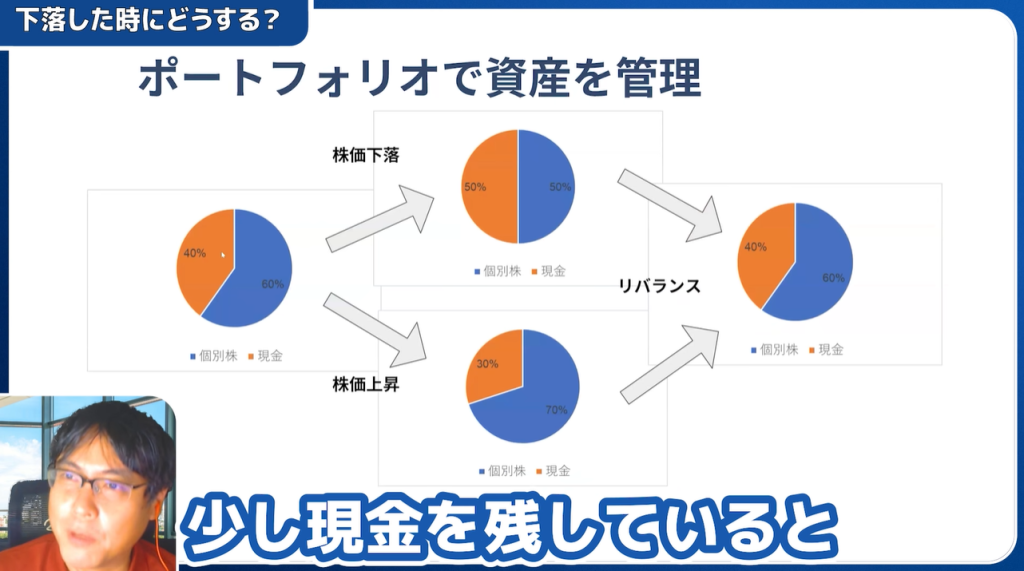

最も重要なのは、暴落が起こる前からの準備です。現在のような最高値更新が続く局面では、ポートフォリオの現金比率を少し上げておくことをお勧めします。

例えば、株式60%、現金40%といった配分です。株価が高い時期には少しリバランスして現金比率を上げ、暴落時にはその現金で安くなった株を買い増しする。このサイクルを作ることで、「安い時に買う」という理想的な投資行動が可能になります。

「株で儲かった、もう何もできない、お手上げだ」という状況ではなく、「安くなった株を少し買い増ししよう」という選択肢を持てることが、メンタル的にも大きな違いを生みます。

ウォーレン・バフェットから学ぶ暴落対策

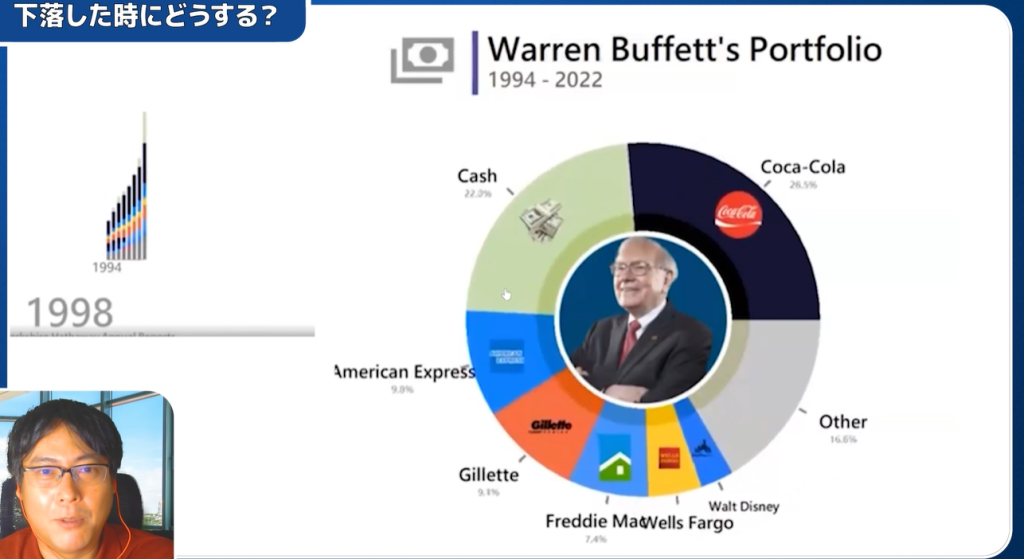

世界最高の投資家として知られるウォーレン・バフェットの行動を見ると、暴落対策のヒントが見えてきます。

2000年頃の株価好調期、バフェットは「買うものがない」として、キャッシュ比率を大幅に増やしました。多くの投資家が「バフェットは時代遅れだ」と批判しましたが、その後のITバブル崩壊で彼の判断が正しかったことが証明されました。

リーマンショック時には、そのキャッシュを使ってゴールドマン・サックスの優先株を購入。年8%という高い配当率で投資し、4-5年後に売却して大きな利益を得ました。

現在のバークシャー・ハザウェイも、キャッシュ比率を約40%まで上げています。これは世界最大規模の現金とUSトレジャリーの保有量を意味します。バフェットは次の機会を待っているのです。

このような行動パターンを個人投資家が真似するには、バークシャー・ハザウェイ(BRK)の株を購入するのが最も簡単な方法です。バフェットの投資哲学を自動的に実現できるからです。

現在の相場の「臭い匂い」を感じ取る

正直に言うと、現在の相場からは確かに「臭い匂い」がします。PER(株価収益率)が市場全体で25倍を超えており、NVIDIAなどの株価を見ると「さすがに行き過ぎでは?」という感覚を持っています。

AIという新しい産業の誕生や、良好な資金循環など、株価上昇を支える要因があることは確かです。しかし、過去の経験から言えば、現在のような絶好調な時期こそ、次の暴落の種が蒔かれている時期なのです。

ただし、「明日来る」というわけではありません。AIバブルが10年間続く可能性もあります。重要なのは、常に準備をしておくことです。

まとめ:真の投資家としての心構え

大暴落は必ず起こります。それは避けられない事実です。重要なのは、その時にどう行動するかではなく、事前にどれだけ準備できているかです。

感情的にならず、長期的な視点を保ち、適切な現金比率を維持し、レバレッジを避ける。そして何より、暴落をチャンスと捉える心構えを持つこと。これらができる投資家だけが、長期的に資産を増やし続けることができるのです。

次の暴落がいつ来るかは誰にもわかりません。しかし、準備ができている投資家にとって、それは恐怖ではなく、大きなチャンスとなるはずです。