安心できる、わかりやすい、手堅そう──そんなイメージから日本の個人投資家に圧倒的な人気を誇る「高配当株」。証券口座を開設したばかりの人の多くが、まず目を向けるのが「利回りランキング」かもしれません。

しかし、こうした人気の裏で、「本当に資産が増えているのか?」という根本的な問いが、意外とスルーされていることがあります。本稿では、高配当株の魅力と落とし穴を、具体的な銘柄と理論を交えながら解説します。

「高配当=おすすめ」と思っている人にこそ、読んでほしい内容です。

1. 高配当株はなぜ人気なのか

配当金は、投資家にとって“目に見えるリターン”です。株価は上下して不安定でも、配当は口座に現金で振り込まれる。その確実性が、特に日本の投資家に強く支持されています。

特に次のような背景が、高配当株人気を後押ししています。

①老後不安

年金があてにならない時代、自分で「不労所得」を確保したいという安心感を求める心理

②NISA制度

配当金が非課税になる優遇制度があるため、インカム重視の人には魅力的

③金融リテラシーの“第一歩”として選ばれがち

よくわからない成長株よりも、馴染みのある企業の配当利回りで判断しがちです。

証券会社の「高配当ランキング」やYouTubeの「高配当ポートフォリオ紹介」なども、この人気を支えており、「なんとなく手堅そうだから買っている」人も少なくありません。

2. 高配当株の“安心感”の正体

たしかに、高配当株にはある種の「安心感」があります。

・毎年(あるいは四半期ごとに)お金が入ってくる

・利回り○%という“具体的な数字”が提示されている

・「持っているだけで収入になる」ように思える

こうした“可視化された利益”は、投資初心者にとって非常に魅力的に映り、日本の高配当銘柄でいうと以下のようなものが人気です。

■三菱HCキャピタル(8593)

インフラ・航空機リースなどを扱い、利回り5%超が続く。

■三井住友フィナンシャルグループ(8316)

メガバンクの中でも高利回り。金融セクターの配当主義の象徴。

これらの銘柄は、「メガバンクがこんなに配当くれるの?」「この企業なら安心でしょ」と思わせてくれるため、保有すること自体が“精神安定剤”のようになっている側面があります。

しかし、

その「安心感」は、本当に“資産が増えている”こととイコールなのでしょうか?

3. 配当の原資はどこから出ているのか

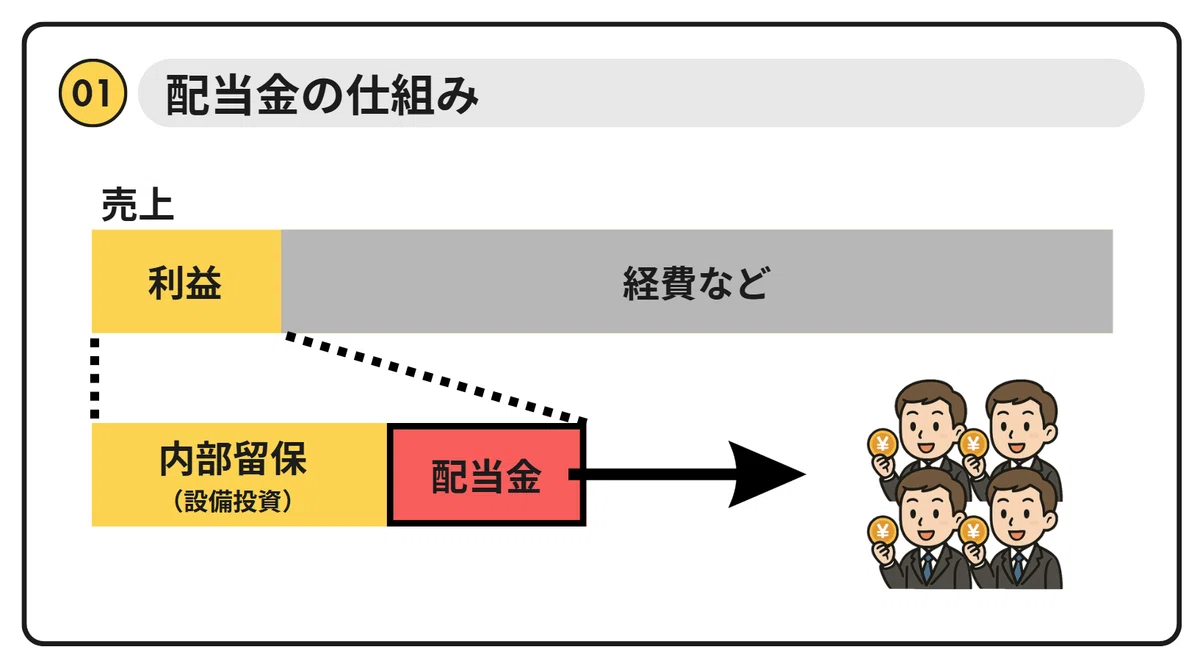

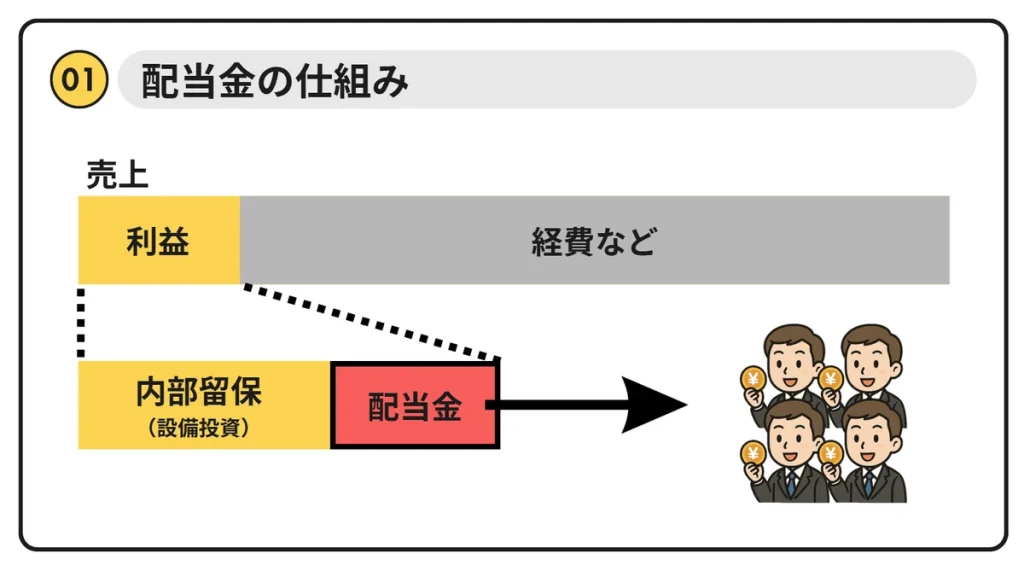

配当金は、企業が保有する利益やキャッシュから支払われます。つまり、企業の内部にあったお金が、株主に“現金”というかたちで戻ってくるわけです。

これは一見ありがたいことに思えますが、見方を変えれば「企業が持っている現金を減らして、株主に配っている」とも言えます。つまり、企業の“財布”からお金を取り出しているのです。

たとえば、もしある企業が100億円の利益を出し、そのうち80億円を配当に回したとしましょう。この時、企業の中に再投資できる資金は20億円しか残りません。

この構図は、「企業が自分の将来成長よりも、いま株主への還元を優先している」とも言えます。

とくに日本の成熟産業(通信、金融、エネルギー)ではこの傾向が強く、

・成長投資に回せる余地が少ない

・新規事業へのチャレンジが抑制される

結果として、株価の伸びしろが乏しい企業に多い=だからこそ高配当になりがちという逆説が成り立つのです。

4. 株価と配当の矛盾:「もらう」けど「減る」

ここで改めて問いたいのは、「配当をもらって本当に得をしているのか?」という点です。

まず押さえておきたい事実として、配当を出すと株価はその分下がるというルールがあります。これを「配当落ち」と呼びます。

たとえば1株100円の企業が、1株あたり5円の配当を出すと、理論上は株価は95円に調整されます。つまり、配当でもらえる5円は、株価という資産の形から現金に置き換わっただけ。

見た目上は“得した”ように思えても、資産全体で見ればプラマイゼロです。

しかも、高配当株の多くは「株価が伸びにくい(あるいは下がっている)」ため、配当をもらいながらも資産トータルでは目減りしているというケースも少なくありません。

実際、人気の高い銘柄の株価を見ると──

ENEOS(5020):配当利回りは高いが、株価は長期的に横ばい

もちろん「安いところで買って、配当をもらい続ければトータルでプラスになる」というケースもあります。しかし、これはあくまで買ったタイミングが良かった場合に限られます。

本来、企業の株価は「将来の成長性」を映す鏡です。

ところが、株価が長期間にわたり横ばいということは、企業としての成長が鈍化している、あるいは成長が期待されていないという証拠でもあります。

そうした企業は、一度大きな外部ショックや業績悪化が起きた際に、株価の回復力が乏しく、結果的に資産トータルでは損を抱えるケースが多いのです。

つまり、「配当で得してる気分」になっていても、その背後で“株価が動かない or 下がっている”なら、投資の本質的な成果である資産形成にはつながっていない可能性がある、というわけです。

5. 安心は時に“幻想”になる

高配当株の魅力はわかりやすさと安心感にありますが、それはしばしば「幻想」として投資家を惑わせます。

・毎年もらえる配当金

・数字で明示される利回り

・有名企業のブランド

こうした“見える安心”に飛びついた結果、資産全体が伸び悩んでいることに気づかない投資家も少なくありません。

投資とは、目先の数字に踊らされず、10年、20年後にどうなっているかを見据えて判断する行為です。高配当株がダメだというわけではありません。ただ、それが「資産形成の柱」として本当にふさわしいのかを、ぜひ一度冷静に考えてみてください。