会社概要とビジネスモデルの革新性

Peloton Interactive(ペロトン)は2012年に設立されたフィットネステック企業で、従来のフィットネス業界に革命をもたらそうとした野心的な企業です。同社が提唱したのは、高級エクササイズバイクやランニングマシンにデジタル配信されるライブ・オンデマンドクラスを組み合わせた「コネクテッドフィットネス」という新しいカテゴリーでした。

従来のフィットネス業界は、新年の決意や夏前のダイエット意識など、一時的なモチベーションで入会した人の多くが、年会費を払いはしたが数ヶ月後には通わなくなるパターンを前提としたビジネス設計でした。

一方、Peloton(ペロトン)は、高額な初期投資(バイク1台約40万円)の後に月額課金(約5,000円)で質の高いコンテンツを提供することで、ユーザーの継続的なエンゲージメントを実現しようとしました。これは「フィットネスのNetflix」と呼ばれ、サブスクリプションエコノミーの成功モデルとして期待されたのです。

5人の創業者たち

このPelotonは2012年に5人の創業者によって設立されました:John Foley(CEO)、Tom Cortese、Hisao Kushi、Yony Feng、Graham Stantonです。

January 3, 2012 – Peloton is founded by John Foley, Hisao Kushi, Tom Cortese, Yony Feng and Graham Stanton.

John Foley(創業時CEO、2022年まで)の経歴が示すのは、彼がデジタルコマースの本質を理解していたことです。

Barnes & Noble社のe-commerce部門の元社長として、オンラインとオフラインの融合がもたらす可能性を肌で感じていました。彼が描いた”boutique fitness の興奮とコミュニティを家庭に持ち込む”というビジョンは、単なる機器販売ではなく、体験とコミュニティの販売という発想の転換でした。

boutique fitnessとは

特定のフィットネス分野に特化した小規模なジムまたはフィットネススタジオのことです。

Tom Corteseはマーケティング、Hisao Kushiは法務、Yony Fengは技術、Graham Stantonはハードウェアを担当し、包括的なエコシステムを構築する体制が整っていました。

しかし、皮肉なことに、創業者の多くが既に会社を離れている事実(Foley 2022年退任、Kushi 2022年退任、Cortese 2023年退社)は、投資家にとって重要な経営リスクファクターとなっています。これは創業者のビジョンと現実のビジネス運営の間に大きなギャップが生じたことを示唆しています。

業績データで見るPelotonの軌跡

会員数推移が示すユーザーエンゲージメントの現実

会員数の変動は、Pelotonのビジネスモデルの根本的な課題を浮き彫りにします。パンデミック時の爆発的成長は、外的要因による一時的なものでした。しかし、なぜ近年、会員数が継続的に減少しているのでしょうか。

第一に、競合の激化があります。Apple Fitness+、Mirror、NordicTrackなど、大手企業が相次いで市場に参入し、より安価な代替手段を提供しました。

第二に、ジムの再開により、従来のフィットネス習慣に戻るユーザーが増加しました。

第三に、Pelotonの高額なハードウェアに対する継続的な月額課金に疑問を感じるユーザーが増えました。

特に重要なのは、ユーザー層の偏りです。70%が35歳以上、18-24歳はわずか2%という数字は、将来の成長性に大きな疑問符を付けます。若年層への訴求力不足は、長期的なブランド価値の構築において致命的な弱点となっています。

この劇的な売上変動の背景には、Pelotonのビジネスモデルの脆弱性が隠れています。

同社の売上は大きく2つに分かれます。①ハードウェア販売(プロダクト収益)と、②サブスクリプション収益です。2020-2021年の爆発的成長は、主にパンデミックによる一時的な需要増加によるものでした。問題は、この成長が持続可能でなかったことです。

なぜ持続しなかったのか?

それは、Pelotonの主要顧客層は高所得者(年収10万ドル以上)であり、この市場セグメントには限界があります。さらに、一度バイクを購入した顧客は数年間は追加購入しないため、新規顧客獲得が困難になるとハードウェア販売(プロダクト収益)による売上は急激に落ち込む構造的問題を抱えていました。

収益構造の変化が示すビジネスモデルの転換点

プロダクト収益の急落

2019年: 7.34億ドル → 2021年: 31.5億ドル → 2023年: 11.5億ドル

サブスクリプション収益の相対的安定

2019年: 1.8億ドル → 2021年: 9.3億ドル → 2023年: 16.9億ドル

この数字が示すのは、Pelotonのビジネスモデルが根本的な変曲点にあることです。プロダクト収益の急落は、ハードウェア販売依存のビジネスモデルの限界を露呈しました。一方、サブスクリプション収益の相対的安定は、同社の将来性を支える唯一の希望でもあります。

ですが、新規ハードウェア販売が低迷している状況では、すぐにサブスクリプション収益の成長も頭打ちになります。実際、会員数の減少傾向が続けば、サブスクリプション収益も減少に転じる可能性が高いのです。

業績と連動した株価の動き

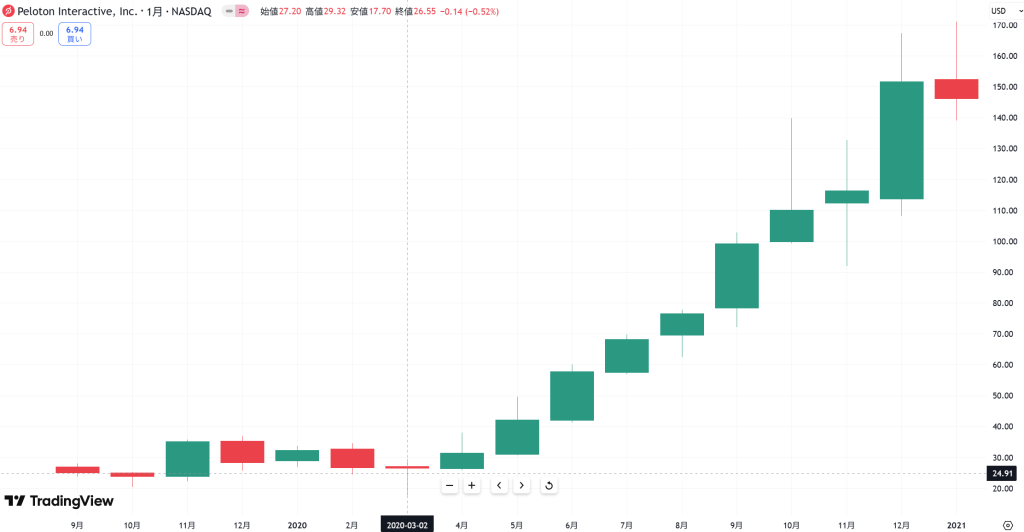

IPO期(2019年9月)

- IPO価格レンジ: $26-$29

- 実際のIPO価格: $29(レンジ上限で決定)

- 初日終値: $25.76(約11%下落)

IPOでは事前に価格帯(レンジ)を設定し、機関投資家からの需要を見ながら最終価格を決定します。レンジ上限での価格決定が意味することは、

- 引受証券会社による機関投資家への事前営業で強い需要があった

- 「$29でも十分売れる」という判断で最高値を選択

- 会社側は最大限の資金調達を実現

- 市場期待値が高く設定された状態でのスタート

IPO初日の株価動向と市場の反応

にもかかわらず、2019年9月のIPO初日は11%の下落をしました。11%の変動じたいは、IPO市場では珍しいことではありませんが、レンジ上限で価格設定されたにも関わらず下落したことは重要な示唆を含んでいます。

- 機関投資家の需要と一般市場の評価にギャップがあった

- IPO価格がやや強気すぎた可能性

- 期待値の高さに対して、実際の市場評価は慎重だった

投資家が抱いた構造的懸念

①ビジネスモデルの検証不足

高額ハードウェア($2,000超)と月額サブスクリプション($39)を組み合わせたモデルが、長期的に持続可能かどうか実証データが不十分でした。特に、ハードウェアの買い替えサイクルや顧客維持率について明確な見通しが示されていませんでした。

②ターゲット市場の限界性

フィットネス市場は巨大ですが、Pelotonの実際のTAM(Total Addressable Market)は相当限定的です。年収10万ドル以上の世帯で、かつホームフィットネスに高額投資する意欲のある層という条件を満たす市場規模に対する不透明感がありました。

③競合環境の不確実性

Apple Fitness+、Mirror、NordicTrackなど、既存・新規の競合他社との差別化要素が十分に明確化されていませんでした。特に、テック大手の本格参入時における競争優位性の維持可能性について疑問視されていました。

④ハードウェア依存のスケーラビリティ課題

純粋なSaaSビジネスと異なり、物理的な製品配送、在庫管理、製造コストなどの制約により、急速なスケールが困難な構造的特徴がありました。

パンデミック特需(2020-2021年)

そんな状況を変えたのがCOVID-19のパンデミックでした。

- 2020年3月: パンデミック開始時 約$23

- 2021年1月13日: 史上最高値 $171.09(約7倍)

COVID-19パンデミックは、Pelotonにとって「完璧な嵐」を生み出しました。しかし、なぜPelotonがこれほど恩恵を受けたのでしょうか。それは、マクロ環境の変化が起きたからです。

- 外出制限とジム閉鎖: 全世界で数億人が自宅に閉じ込められ、従来のフィットネス習慣が強制的に変更されました

- 在宅勤務の普及: 通勤時間がなくなったことで、在宅フィットネスの時間的余裕が生まれました

- 健康意識の高まり: パンデミックにより健康への関心が急激に高まりました

- 政府の経済刺激策: 現金給付により、高額なフィットネス機器への支出余力が増加しました

Pelotonは偶然にも、これらの変化に対応できる唯一のスケールしたフィットネス企業でした。競合他社は準備不足で、供給能力、コンテンツ制作能力、配送網のいずれも不十分。結果として、Pelotonは一時的な独占状態を享受できました。

転落の始まり(2021年中盤以降)

しかし、この華々しい成功の裏で、すでに転落の種は蒔かれていました。2021年中盤以降、Pelotonは複数の深刻な問題に直面することになります。

1. トレッドミルリコール危機(2021年5月)

子供1名の死亡事故を含む複数の負傷事故が発生しました。その際、Pelotonの初期対応は企業統治の観点から大きな問題がありました。当初はCPSC(消費者製品安全委員会)と対立し、リコールを拒否する姿勢を見せました。

なぜこのような対応を取ったのでしょうか?

第一に、経営陣がハードウェア企業としてのリスク管理を軽視していたことがあります。Pelotonは自らを「テック企業」と位置づけていましたが、実際は物理的な製品を扱うハードウェア企業でもありました。テック企業の感覚でリスク対応を行ったため、製品安全に関する危機感が不足していました。

第二に、成長期の企業によくある「勢い重視」の企業文化がありました。急速な成長の中で、品質管理やリスク管理よりも売上拡大を優先する傾向があったのです。

最終的に全面リコールを決定した際、株価は一日で15.8%下落しました。これは投資家がPelotonの経営能力とリスク管理能力に疑問を抱いたことを示しています。

2. 需要の正常化と業績悪化

リコール問題と並行して、より根本的な問題が表面化していました。それは、パンデミック特需の終焉による需要の急激な正常化です。

ワクチン普及によるジム再開: これは予想可能な変化でしたが、Pelotonは在宅フィットネスの恒久的な定着を過度に楽観視していました

在宅勤務の段階的解除: 多くの企業がハイブリッド勤務を導入しましたが、完全在宅勤務ほどのフィットネス時間は確保できませんでした

パンデミック特需の終焉: 最も重要なのは、Pelotonが一時的なブームを持続的なトレンドと誤認したことです

2022年の厳しい現実:売上高28%減、会員数16%減という数字は、需要の正常化が単なる調整ではなく、構造的な変化であることを示していました。同社は急速な成長期に大幅な設備投資と人員拡大を行っていました。

しかし、需要が急減した際、これらの固定費が重荷となり、収益性が急激に悪化しました。さらに、高額商品であるため需要の価格弾力性が高く、景気後退懸念が高まる中で消費者の購買意欲が大きく減退しました。

3. 経営陣の大幅刷新 – なぜ創業者が去ったのか

これらの問題が重なる中で、企業統治にも大きな変化が訪れました。

2022年2月: John Foley CEO退任

2022年9月: John Foley Executive Chair辞任

2022年10月: Hisao Kushi CLO辞任創業者の相次ぐ離脱は、単なる人事異動ではありません。これは創業時のビジョンと現実のビジネス環境の間に修復不可能な乖離が生じたことを意味します。

John Foleの退任は特に象徴的でした。彼が描いた「フィットネスの民主化」というビジョンは美しいものでしたが、実際のビジネスモデルは高所得層向けのニッチ商品でした。パンデミック特需が終わった後、この矛盾が鮮明になり、新しいリーダーシップが必要となったのです。

しかし、創業者の離脱は新たな問題も生み出しました。Pelotonのブランドアイデンティティと企業文化は創業者と密接に結びついていたため、彼らの離脱により企業としての求心力が低下しました。これは従業員の士気低下と、ブランド価値の毀損につながりました。

4. 競合の激化 – なぜ「堀」が浅かったのか

そして、おそらく最も深刻だったのが競争環境の急激な変化でした。Pelotonが直面した最も深刻な問題の一つは、競争優位性が思ったより浅かったことです。

Apple Fitness+の脅威: Appleは既存のエコシステム(iPhone、Apple Watch、Apple TV)を活用してフィットネスサービスを展開しました。月額600円という低価格で、Pelotonのコンテンツに匹敵するサービスを提供し始めました。

Mirror、NordicTrackなどの台頭: より低価格で類似の体験を提供する競合が相次いで登場しました。特にMirrorは壁掛け型という革新的なフォームファクターで差別化を図りました。

Pelotonの競争優位性は主に「コンテンツとコミュニティ」にありましたが、これらは模倣が比較的容易でした。ハードウェアについても、製造業のパートナーに依存しており、独自技術による差別化は限定的でした。また、ネットワーク効果も期待されたほど強くありませんでした。

長期低迷期(2021年後半-現在)

これらの問題が複合的に作用した結果、Pelotonは長期的な低迷期に入りました。株価の推移を見ると、その深刻さが分かります。

- 2021年後半: $100台から$20台まで急落

- 2024年5月2日: 史上最高値 $2.70

- 2025年現在: $8前後で推移(IPO価格の約3分の1)

この長期低迷が続く背景には、一時的な問題ではなく、複数の構造的問題があります。

1. 追加リコール(2023年5月)

低迷期に追い打ちをかけたのが、2023年5月の追加リコールでした。220万台のバイクのシートポスト不具合で35件の事故報告が発生し、株価は記録的安値まで下落しました。

これは、急速な成長期に品質よりも量を優先した結果、設計・製造プロセスに構造的な欠陥が残っていました。また、コスト削減圧力の中で、品質管理への投資が不十分だった可能性があります。

この問題の深刻さは、単なる製品不具合を超えています。消費者の信頼を2度も裏切ったことで、ブランドイメージの回復が極めて困難になりました。

2. 財務状況の悪化 – なぜキャッシュフローが問題なのか

さらに深刻なのが、継続的な財務状況の悪化です。

継続的な赤字: 固定費の高さと売上減少の組み合わせ

キャッシュフロー問題: 運転資本の効率性低下

債務負担の増加: 成長投資の負の遺産Pelotonの財務問題は、成長企業によくある「スケール経済の逆回転」です。売上が拡大している時期は固定費が薄まり収益性が改善しますが、売上が減少すると固定費負担が重くなり急激に収益性が悪化します。

特に深刻なのは在庫問題です。需要予測を誤り大量の在庫を抱えた結果、キャッシュフローが圧迫されました。また、パンデミック期に拡張した製造・物流能力が過剰設備となり、減価償却費が利益を圧迫し続けています。

Pelotonから学ぶ投資の教訓

Pelotonの株価推移は、現代の投資家が直面する複雑な課題を集約した貴重な事例です。以下の教訓は、今後の投資判断において極めて重要な指針となります。

教訓1:マクロトレンドの重要性と限界 – 「風」を読む力と「風」に依存するリスク

パンデミックという外部環境の変化を早期に認識し、適切に行動した投資家が最大の利益を得ました。この事実は、個別企業分析だけでなく、マクロ環境の変化を読み取る能力の重要性を示しています。

しかし、同時に重要な教訓があります。

マクロトレンドに依存しすぎる企業のリスクです。Pelotonの最大の問題は、パンデミック特需という外部要因に過度に依存し、それが恒久的な変化だと誤認したことでした。

マクロトレンドを追い風にする企業への投資は有効ですが、そのトレンドが終わった後も持続可能なビジネスモデルを持っているか慎重に検討する必要があります。

教訓2:バリュエーションの絶対的重要性 – 「良い会社」と「良い投資」の違い

Pelotonは確かに革新的なアイデアと優れた実行力を持つ「良い会社」でした。しかし、2021年初頭の時価総額5兆円(PER100倍超)という評価は、どれほど優れた企業でも正当化できない水準でした。

将来の成長がすべて株価に織り込まれた状態では、少しでも期待を下回ると株価は大きく下落します。Pelotonの場合、パンデミック特需という最高の環境でも、株価が正当化されるほどの成長は困難でした。

どれほど魅力的なビジネスモデルでも、適切な価格で購入することが投資成功の前提条件です。「良い会社」を「悪い価格」で買うことは、「悪い投資」になります。

教訓3:リスク管理の必要性 – 見えないリスクが最も危険

Pelotonの事例で最も印象的なのは、多くの投資家が予想していなかったリスクが現実化したことです。

製品安全リスク: テック企業だと思っていた投資家には想定外

品質管理リスク: 急成長の陰で軽視されていた問題

規制リスク: 消費者保護当局との対立

成長企業への投資では、ポジティブな要因に注目が集まりがちです。しかし、最も大きな損失をもたらすのは、予想していなかったネガティブな要因です。

企業分析においては、「何が成功要因か」と同時に「何が失敗要因になり得るか」を徹底的に検討する必要があります。特に、企業が自ら「リスク」として開示していない潜在的問題に注意を払うべきです。

教訓4:「落ちるナイフ」の危険性 – 価格下落と投資機会の違い

株価が大幅下落すると、「安くなったから買い時」と考える投資家が現れます。しかし、Pelotonの事例が示すのは、価格下落には必ず理由があり、その理由が解決されない限り下落は続くということです。

また、一つの問題が表面化すると、他の問題も連鎖的に現れることが多く、気づいたら「底」だったということも少なくありません。

なので、株価下落を投資機会と考える前に、下落要因が一時的なものか構造的なものかを慎重に分析する必要があります。

Pelotonの栄光と没落を振り返ると、個別投資における難しさを改めて実感します。どれほど綿密に分析しても、将来を完璧に予測することは不可能です。

しかし、過去の事例から学び、複数のシナリオを想定し、リスクを適切に管理することで、致命的な失敗を避けることはできます。この教訓を基に、私たちは次なる「Peloton」を見つけた時、今度はより冷静で賢明な投資判断を下せる参考になりましたら幸いです。

この記事に関する質問や感想は、オーチャードクラブ専用LINEからお願いします。